دلار، بورس، سکه و مسکن چگونه از لایحه بودجهی دولت تاثیر میگیرند؟

این روزها همه منتظر انتشار لایحه بودجه سال 1400 هستند و نقشهی راه دولت برای دخل و خرج سال آینده را به نظاره نشستهاند. گویا قرار است لایحه بودجه دولت، 15 آذرماه به مجلس تقدیم گردد. شاید از خود بپرسید چه ارتباطی میان لایحه بودجهی دولت و قیمت دلار، بازار سرمایه، تورم و دیگر متغیرهای مهم اقتصادی وجود دارد؟ و اساسا چرا باید بودجه را دنبال کنیم؟ در این نوشتار سعی داریم به طور خلاصه به تبیین این موضوع بپردازیم.

اساسا بودجه متشکل از دو بخش منابع(درآمدها) و مصارف(مخارج) است، به این معنی که دولت با استحصال درآمد از بخش منابع، آن را صرف تعهدات خود و هزینههای عمومی کشور در بخش مصارف میکند. مشکل از اینجا نشات میگیرد که در اغلب موارد، منابع دولت آنگونه که باید محقق نشده و درنتیجه با کمبود درآمد مواجه میگردد، از اینرو دولت راهحل آسانِ(البته نادرست) پولیسازی بودجه را اتخاذ میکند. به این معنی که با استقراض از بانک مرکزی دست به انتشار پول بیشتر میزند.

تا اینجا درست، اما چه ارتباطی میان بودجه دولت و قیمت کالاها و داراییها وجود دارد؟

وقتی که دولت با کسری بودجه مواجه میشود و برای تامین هزینهها و مخارج عمومی، نقدینگی بیشتری را منتشر میکند درواقع به زبان ساده به تقاضای بیشتر در بخش کالاها و خدمات دامن میزند، درنتیجهی ایجاد تقاضا، یا باید مقدار تولید اقلام افزایش یابد تا بتواند تقاضای مازاد را پاسخ دهد و یا باید قیمتها رو به افزایش بگذارد تا مازاد تقاضا فروکش نماید. در اقتصاد ایران کدامیک رخ میدهد و چرا؟

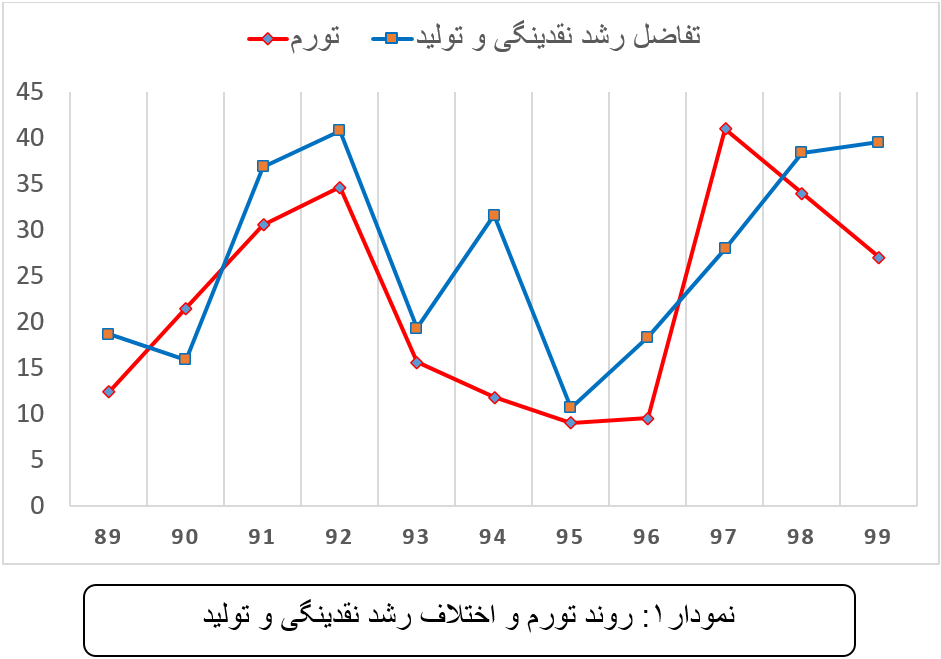

در ایران ازآنجائیکه طی سالهای اخیر نه تنها تولید افزایش نیافته؛ بلکه حجم تولید و اقتصاد کوچکتر نیز شده است، درنتیجه کسری بودجهی دولت و افزایش نقدینگی، تماما در افزایش قیمت اقلام، دلار، قیمت سهام، مسکن و سکه و… بازتاب یافته است. درواقع هرچه رشد نقدینگی از ناحیه کسری بودجه دولت بر رشد تولید پیشی بگیرد و هرچه اختلاف ایندو بیشتر باشد، افزایش قیمتها و تورم نیز بیشتر خواهد بود. نمودار1(نمودار پایین) روند «تورم» را در کنار «اختلاف رشد نقدینگی و تولید» در اقتصاد ایران نشان میدهد.

از نمودار فوق کاملا مشهود است که طی سالهای اخیر با بروز رشدهای منفی در بخش تولید و رشدهای قابل توجه در حجم نقدینگی، اختلاف این دو متغیر بیشتر شده، بنابراین همزمان با رشد نقدینگی و درنتیجه افزایش تقاضا، سطح عمومی قیمتها رو به افزایش گذاشته و تورم رخ داده است. مطابق نمودار فوق، در سالهای اخیر همبستگی و ارتباطی قوی میان تورم و اختلاف رشد نقدینگی و تولید وجود داشته است. چرا سال 94 با وجود اختلاف بالای میان رشد نقدینگی و تولید، تورم افرایشی نبوده است؟ دلیل آن را باید در بالا بودن نرخ سود بانکی جستجو کرد. بالا بودن نرخ سود بانکی در همان سال، باعث شد بخش قابل توجهی از نقدینگی در قالب سپردههای بلندمدت و در شبکه بانکی بلوکه شود و در نتیجه متناسب با رشد نقدینگی، تقاضا در بخش کالاها ایجاد نشد و موقتا تورم کنترل گردید.

احتمالا این سوال پیش میآید که اساسا چرا دولت با کسری بودجه مواجه میشود و عمده درآمدهایی که تحقق نمییابد از کدام ناحیه است؟

لازم است بدانیم بخشی از منابع پیشبینی شده در لوایح بودجه، مربوط به درآمدهای نفتی دولت و بخش دیگر آن از محل درآمدهای مالیاتی و درآمدهای حاصل از فروش داراییهای دولت تامین میگردد. معمولا دولت از ناحیه فروش دارایی و درآمدهای مالیاتی با عدم تحقق درآمدها و درنتیجه تنگنای مالی مواجه نمیشود؛ بلکه بیشتر کسری بودجهی دولت از ناحیه عدم تحقق درآمدهای پیشبینی شده از ناحیه فروش نفت است. به این اعداد توجه نمائید: دولت قیمت نفت را برای بودجه سال 1398 معادل 50 دلار به ازای هربشکه نفت و فروش یک و نیم میلیون بشکه نفت در روز پیشبینی کرده بود؛ درحالیکه نه تنها قیمت نفت در آن سال زیر 50 دلار بوده؛ بلکه مقدار فروش نیز روزانه زیر 500 هزار بشکه نفت رقم خورد. و این به معنای تحقق تنها 30 درصد از درآمدهای نفتی دولت در آن سال است. بنابراین همانند سایر دورهها، دولت به استقراض از بانک مرکزی رو میآورد و متعاقب آن، دست به انتشار پول میزند. در بودجه سال جاری نیز فروش یک میلیون بشکه نفت در روز، با قیمت 50 دلار پیشبینی شده بود، درحالیکه هیچکدام از اینها محقق نشد و دولت مجددا با کسری بودجه سرسامآور مواجه شده و تخمینها از کسری حدود 200 هزار میلیاردی در بودجه سال جاری حکایت دارند. اگرچه تا به الان تقریبا 75 هزار میلیارد تومان آن از محل فروش اوراق بدهی دولتی و برخی از محل واگذاری شرکتهای دولتی تامین گردیده است. در صورتیکه مابقی کسری بودجه دولت از محل استقراض از بانک مرکزی تامین گردد نقدینگی معادل حدودا 100 هزار میلیارد تومان رشد خواهد کرد و موج جدیدی از تورم را ایجاد خواهد کرد.

اما سوال اساسی اینجاست که ارتباط بودجه با قیمت سهام، دلار، سکه و مسکن و… چیست؟

کمبود درآمدهای نفتی و درنتیجه تنگناهای ارزی در کنار تورمِ حاصل از پولیسازی کسری بودجه، همواره ارزش ریال را در مقابل دلار تضعیف کرده و قیمت دلار سر به فلک میگذارد. با افزایش قیمت دلار، علاوه بر ایجاد موج تورمی جدید در اقلام مصرفی، قیمت داراییها در بازارهای مختلف و به ویژه بورس نیز تحت تاثیر قرار میگیرد. به ویژه بخش اعظم شرکتهای بورسی صادراتمحور هستند و درنتیجه با افزایش قیمت دلار، فروش آنها نیز تحت تاثیر قرار گرفته و درنهایت در سود هرسهم آن نمایان خواهد شد.

به طور کلی میتوان گفت کسری بودجه دولت و تامین همان کسری از ناحیه استقراض از بانک مرکزی، قیمتهای اسمی در تمامی بازارها را تا حدود زیادی تحت تاثیر قرار میهد و با رشد قیمت مواجه خواهند شد، طیبعتا رشد قیمت سهام در بازار سرمایه نیز مشمول همین قاعده است.

اما نباید این نکته را از یاد برد که با ایجاد تورم ناشی از پولیسازی کسری بودجه، همزمان هزینهها و مخارج خانوارها نیز به همان نسبت افزایش مییابد و در نتیجه قدرت خرید خانوارها چه بسا کاهش یابد. درواقع خانوارها با تحمل تورم ایجاد شده از ناحیه تامین کسری بودجه دولت، نوعی مالیات را پرداخت میکنند و از اینرو است که به آن «مالیات تورمی» نیز گفته میشود. بدین معنی که دولت با استقراض از بانک مرکزی و درنتیجه با تحمیل تورم بر خانوارها، نوعی سیستم مالیاتستانی را درپیش میگیرد. اما اشکال کار اینجاست که این مالیات میان همهی دهکهای درآمدی به یک نسبت توزیع نمیشود و چه بسا خانوارهای کمبرخوردار مالیات بیشتری را بپردازند و خانوارهای پردرآمد به میزان بیشتری منتفع گردند.

برگرفته از سیگنــال