عملکرد بی نظیر صندوق های سرمایه گذاری در روز ثبت رکورد تاریخی شاخص کل بورس

در 10 تیرماه سال 99 شاخص کل بورس حدودا 65 هزار واحد رشد کرد و افزایشی بی سابقه را در یک روز به ثبت رساند. تقریبا تمام سهم های صنایع مختلف در امروز مثبت بودند و صف های خرید اجازه ورود به سهم های پرطرفدار را نمی داد. در این وضعیت صندوق های سرمایه گذاری سهامیETF با توجه به اینکه محدودیت نوسان ندارند، با ورود نقدینگی و تقاضای بسیار زیادی همراه شدند و رشد شگفت انگیزی در قیمت واحدهای صندوق های سرمایه گذاری اتفاق افتاد.

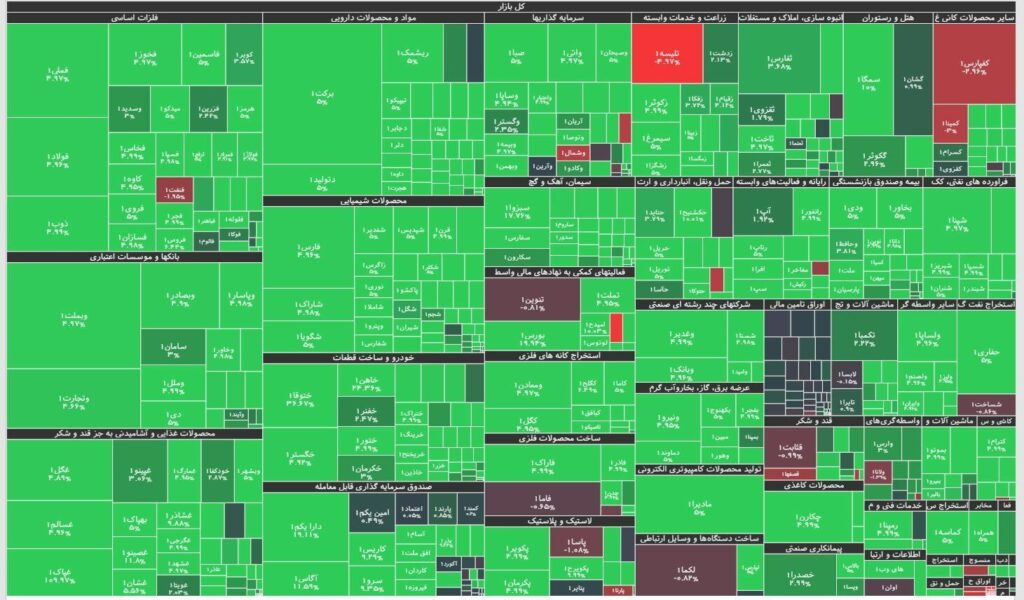

نقشه معاملات بازار در 10 تیر ماه 99

همانطور که مشاهده می شود سهم های بورسی اکثرا در سقف قیمتی بوده اند و سرمایه گذاران جدید برای خرید سهام مجبور بودند در صف خرید منتظر بمانند. بدیهی ست که وقتی صف خرید حفظ شده باشد به بسیاری از سرمایه گذاران سهام نمی رسد و این افراد مجبور می شوند در روز کاری بعد و با قیمت بالاتر، سفارش خرید خود را ثبت کنند.

نقشه معاملات صندوق های قابل معامله در بورس در 10 تیر ماه 99

در صندوق های قابل معامله در بورس ماجرا طور دیگری رقم خورد. صندوق های ETF به دلیل وجود بازارگردان در هر صندوق، محدودیت نوسان 5 درصدی ندارند. از این رو مشاهده می شود که صندوق های سهامی همگی بیشتر از 6 درصد مثبت رشد داشته اند. در بین صندوق های سهامی صندوق ETF دولتی با نماد “دارا یکم” بیشترین افزایش را داشت و 19.11 درصد رشد را ثبت کرد. صندوق “واسطهگری مالی یکم” که از 7 تیرماه 99 به صورت قابل معامله در بورس درآمده ست از زمان حضور در معاملات آنلاین، بیش از 45 درصد رشد کرده است. رشد بالای این صندوق در چهار روز با توجه به ماهیت خاص آن و جذابیت پرتفوی آن برای سرمایه گذاران ارزیابی می شود.

کارشناسان ارزی(Arzee.ir) در روزهای گذشته به تحلیل ارزش این صندوق پرداختند که میتوانید آن را مطالعه نمایید.

درصدهای شگفت انگیز صندوق های سرمایه گذاری سهامی ETF

تقاضای زیاد در صندوق های سرمایه گذاری چه خطری دارد؟

در بورس ارزش هر شرکتی به دارایی آن است و سرمایه گذاران به امید آنکه در آینده وضعیت شرکت بهتر خواهد شد حاضرند سهام آن را به قیمت روز خریداری کنند. یکی از روش های تحلیلی مرسوم در بین تحلیلگران بازار سرمایه تجزیه و تحلیل ارزش ذاتی سهم و مقایسه آن با قیمت تابلوست. در صورتی که قیمت تابلو از ارزش ذاتی بیشتر باشد ریسک سرمایه گذاری را زیاد می دانند و در صورتی که قیمت تابلو از ارزش ذاتی کمتر باشد، فرصت خوبی برای سرمایه گذاری با ریسک منطقی فراهم می شود.

مشابه چنین داستانی هم در صندوق های سرمایه گذاری وجود دارد.

ارزش صندوق های سرمایه گذاری به دارایی موجود در پرتفوی آن است. در صورتی که قیمت دارایی های صندوق بیشتر شود، قیمت NAV صندوق نیز بیشتر می شود و سرمایه گذاران از آن بهره می برند. NAV به معنای خالص ارزش دارایی صندوق است و بر اساس میزان ارزشی که در پرتفوی صندوق وجود دارد محاسبه می شود. اگر دارایی های صندوق تغییری داشته باشد NAV هم دچار نوسان می شود. قیمت خرید و فروش واحدهای یک صندوق طبیعتا باید نزدیک به NAV باشد تا معامله منطقی تر باشد. فرض کنید که شما صندوقی را به ارزش معین در امروز خریداری می کنید به این امید که NAV صندوق در آینده بیشتر شود و بتوانید از این تفاوت قیمت بهره ببرید. حال در صورتی که قیمت خرید شما از NAV فعلی صندوق بیشتر باشد، ریسک سرمایه گذاری بیش از حد منطقی خواهد بود.

صندوق های سرمایه گذاری مختلط ETF نیز در امروز رشد جالب توجهی داشتند:

صندوق های سرمایه گذاری با درآمد ثابت ETF با توجه به ماهیت کم ریسکی که دارن کمترین تاثیر را از رشد بازار بورس گرفتند و بهترین صندوق ETF با درآمد ثابت، درصدی بهتر از 0.94 درصد کسب نکرد.

برگرفته از سیگنــال