آشنایی با الگوها و تشخیص سیگنال نمودارهای بازار

الگوی پرچم (Flag Pattern)

هرگاه سرمایه گذاران بخواهند روند فعلی ارزش بازار یک ارز یا کالا را آزمایش کنند، از این الگو کمک می گیرند. با خرید و فروشی که در این دوره از آزمایش صورت می گیرد که عموما یک تا سه هفته طول می کشد، نوساناتی تشکیل می شود که با خطوط مورب موازی برش یافته و شکل “پرچم” ایجاد می شود. الگوهای پرچم ممکن است در هر دو روند صعودی (bear) و نزولی (bull) بازار رخ دهد. قیمت معمولاً پس از پدیدار شدن الگوی پرچم، دوباره در مسیر قبل از تشکیل پرچم حرکت می کند و ادامه ی این روند حداقل به اندازه زمان تشکیل آن طول خواهد کشید.

الگوی پرچم سه گوش (Pennant Pattern)

خرید و فروش انجام گرفته در طول این دوره آزمایشی (عموما یک تا سه هفته طول می کشد)، نوساناتی را تشکیل می دهد که با متقارن شدن خطوط مورب نشان داده می شود و شکل پرچم سه گوش ظاهر می شود.

الگوهای پرچم در هر دو بازار با روند صعودی (bear) و روند نزولی (bull) ممکن است وجود داشته باشند.هنگامی که الگو شکل می گیرد این روند در جهت قبل از ایجاد الگو ادامه می یابد.

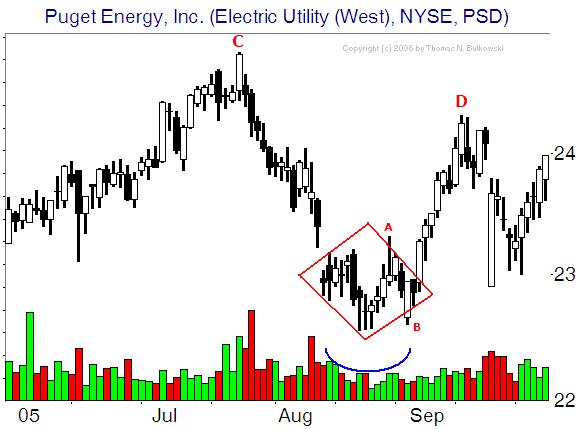

زمانی که سرمایه گذاران می خواهند اعتبار یک روند صعودی یا “bullish” را در بازار بسنجند از این الگو استفاده می کنند.

به دلیل خرید و فروش سرمایه گذاران، روند صعودی به تدریج کم می شود و سپس به حالت اول باز می گردد. شکل روند صعودی مانند حرف U است. پس از اینکه الگوی “کاپ” (شبیه فنجان) شکل گرفت، نمودار دوباره مورد توجه قرار می گیرد و شیب به سرعت به سمت پایین کشیده می شود که به طور قابل توجهی کوچکتر از الگوی کاپ قبلی می شود. به الگوی شکل گرفته جدید “هندل” گفته می شود که شبیه دسته فنجان است. الگوی کاپ و هندل یک الگوی تداوم در نظر گرفته می شود یعنی زمانی که هندل تشکیل می شود، روند صعودی ادامه پیدا می کند.

الگوی فنجان و دسته

زمانی که سرمایه گذاران می خواهند اعتبار یک روند صعودی یا “bullish” را در بازار بسنجند از این الگو استفاده می کنند.

زمانی که در کف بازار یک افزایش قیمت شروع می شود و یک شکل U مانند را پدید می آورد، یک حالت فنجان مانند روی نمودار شکل می گیرد. وقتی فنجان تکمیل شد، قیمت معمولا کمی پایین خواهد آمد بنابراین سرمایه گذاران هنگام تشکیل شدن فنجان اقدام به خرید نخواهند کرد. پس از کمی پایین رفتن قیمت، این بار نوبت به تشکیل دسته فنجان می رسد و قیمت کمی بالا خواهد رفت.

الگوی فنجان و دسته

وقتی برعکس این موضوع اتفاق بیافتد الگوی ” فنجان برعکس و دسته” پدید می آید.

الگوی فنجان و دسته برعکس

الگوی مثلث صعودی

الگوی مثلث صعودی معمولا در حین یک روند صعودی شکل میگیرد و یک الگوی تداومی محسوب می شود.

به خاطر شکل این الگو، مثلث صعودی را “مثلث راست زاویه” (right-angle triangle) نیز مینامند. دو یا چند سقف مساوی یک خط افقی را در بالا شکل میدهند و وصل کردن کف دو یا چند دره نیز در یک روند صعودی، خطی همگرا با خط افقی میسازد. بدین ترتیب شکل مثلث روی نمودار نمایان میشود. دوره زمانی شکلگیری الگو، از چند هفته تا چندماه ممکن است طول بکشد. (متوسط حدود ۱ تا ۳ ماه)

حداقل دو کف لازم است تا خط روند صعودی پایین الگو را بتوان رسم کرد. این سطوح پایین میبایست هرکدام بالاتر از قبلی و دارای فاصله مناسب ازهم باشند. اگر یکی از کفها مساوی یا کمتر از کف قبلی باشد، در این حالت الگو معتبر نخواهد بود.

الگوی مثلث صعودی

الگوی مثلث نزولی

مثلث نزولی یک الگوی کاهشی است که معمولا به عنوان یک الگوی ادامهدهنده در یک روند نزولی شکل میگیرد. در مواقعی این الگو به عنوان الگوی بازگشتی در انتهای روند صعودی ظاهر میشود ولی اغلب اوقات این الگو، الگویی تداومی است. صرفنظر از اینکه این الگو به عنوان یک الگوی بازگشتی مشخص شود یا ادامهدهنده، در هرحال الگویی است که پس از آن باید انتظار نزول قیمت را داشت.

به خاطر شکل ظاهریاش این الگو را مثلث راست-زاویه (right-angle triangle) نیز مینامند و از دو یا چند کف تشکیل شده که یک خط افقی میسازند. دو یا چند قله که رفته رفته کوتاهتر میشوند نیز یک خط روند نزولی را تشکیل میدهند و همینطور که این خط روند نزولی امتداد مییابد به سمت خط افق همگرایی پیدا میکند. در صورتی که یک خط عمودی از ابتدای خط افقی به سمت بالا رسم شود، مثلث شکل میگیرد. حداقل دو سقف لازم است تا خط روند نزولی بالای الگو رسم شود. این سقفها هرکدام میبایست از قبلی کوتاهتر شوند و فاصله مشخصی بینشان وجود داشته باشد. اگر تازهترین سقف تشکیل شده با سقفهای قبلی مساوی یا بلندتر از آنها باشد، اعتبار الگو زیر سوال میرود.

الگوی مثلث نزولی

الگوی مثلث متقارن

این الگو حاصل باریک شدن محدودۀ قیمتی بین کف ها و سقف های قیمتی است که به لحاظ ظاهری یک مثلث را شکل می دهد. ویژگی اصلی و بارز این نوع از مثلث این است که دارای یک خط روند نزولی (مقاومت) است که سقف های قیمتی پایین تر و پایین تر را بهم وصل می کند و یک خط روند صعودی (حمایت) که کف های قیمتی بالاتر و بالاتر را به یکدیگر مرتبط می کند. زمانی مثلث در یک روند نزولی پدید می آید و قیمت زیر خط حمایت بشکند (احتمال انحراف معین وجود دارد)معمولاً جایی بین وسط ½ و سه چهارم ¾ از طول الگو، یک سیگنال فروش به دست می آید.

اگر مثلث در یک روند صعودی شکل بگیرد و قیمت بالای خط مقاومت بشکند (احتمال انحراف معین وجود دارد)معمولاً جایی بین وسط ½ و سه چهارم ¾ از طول الگو، یک سیگنال خرید ایجاد می شود. معمولاً قیمت پس از شکل گیری الگوی مثلث متقارن یا صعود می کند یا ریزش پیدا می کند تا لااقل به قیمت هدف اش برسد، که طبق فرمول های زیر محاسبه می شود.

الگوی گوش ماهی افزایشی

اسکالوپ یا گوش ماهی افزایشی، شایع ترین الگوهای نمودار هستند، اما تحلیل و عملکرد آن ها زیاد کاربردی نیست. این الگو از نوع الگوهای تداوم است. برای تجارت روی این نمودار باید با دقت آن را بررسی کنید و مطمئن شوید که روی محل توقف قرار دارید. شکل نمودار معمولا به شکل U است ولی راس سمت چپ آن پایین تر از راس راست آن است.

نمونه ای از الگوی گوش ماهی افزایشی

همین روند به صورت برعکس، الگوی گوش ماهی کاهشی را شکل می دهد.

قله ها و دره های سه گانه

قله ها و دره های سه گانه نوع دیگری از الگوهای نموداری بازگشتی در تحلیل تکنیکی هستند. اینها همانند الگوهای قله ها و دره های دوگانه و یا سر و شانه، رایج و شایع نیستند ولی با روش مشابهی عمل می کنند. ممکن است هنگام تشخیص این الگوها با مشکل مواجه شوید چرا که این الگوها شبیه به الگوهای نموداری دیگر هستند. بعد از آنکه حرکت قیمت دو بار با تراز های حمایت و مقاومت برخورد نمود، الگو شبیه به یک الگوی قله و دره دوگانه به نظر می رسد که ممکن است منجر به این اشتباه شود که یک نمودارخوان خیلی زود وارد یک موقعیت بازگشتی و در نتیجه خرید سهام شود.

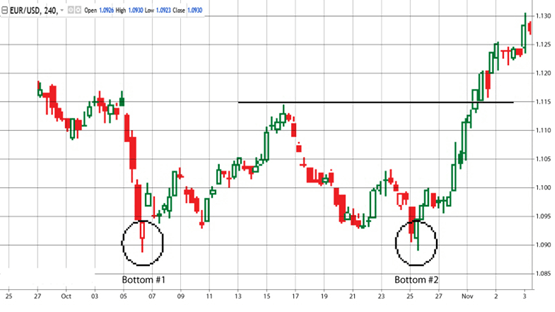

الگوی کف دو گانه

الگوی قیمتی کف دو گانه به عنوان علامتی از وجود تغییر جهت در روند نزولی قلمداد می شود. انتظار می رود که در این حالت قیمت ها صعود کنند و هر چه شکل گیری این الگو بیشتر به طول بیانجامد، قابل اعتمادتر خواهد بود. حرکت قیمت در این الگو شبیه حرف انگلیسی W است. آخرین کف های دوگانه قیمتی، حمایت های قدرتمندی هستند که به این دلیل شکل گرفته اند که سرمایه گذاران در آن نقاط فرض را بر این گرفته اند که قیمت سرمایه به پایین ترین سطح خود رسیده است و جهت پوزیشن های فروش شان را تغییر داده اند. از طرف دیگر آخرین سقف قیمتی و نزدیک ترین آن به قیمت کنونی به عنوان یک سطح مقاومت در نظر گرفته می شود.

هرگاه قیمت بازار بالای بالاترین سطح الگو یا سطح مقاومت بشکند (احتمال انحراف معین وجود دارد)، این الگو تکمیل شده است و می تواند به معنای تغییر در جهت روند باشد و یک سیگنال خرید در نظر گرفته می شود و سرمایه گذاران خرید را انجام می دهند. قیمت معمولاً پس از شکل گیری الگوی کف دو گانه صعود می کند و این صعود حداقل تا سطح هدف اش خواهد بود.

الگوی کف دوگانه

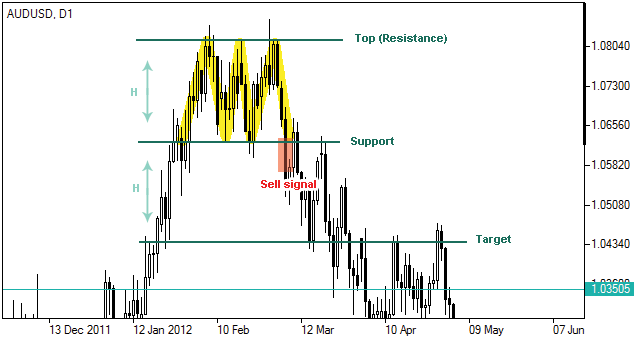

الگوی الماس

پدیدار شدن این الگوی قیمتی در نمودار تائیدی است بر تغییر مسیر روند. الگوی لوزی بطور سنتی در یک روند صعودی ایجاد می شود. این الگو از چهار خط روند کوتاه، دو خط حمایت در پایین و دو خط مقاومت در بالا تشکیل شده است که خط های حمایت، آخرین کف های قیمتی و خط های مقاومت، آخرین سقف های قیمتی را بهم وصل می کنند؛ در نتیجه، شکلی شبیه به لوزی یا الماس شکل می گیرد که نوسانات قیمت ها را در ابتدا به شکل پهن و سپس باریک در خود جای می دهد. به محض اینکه خط حمایت در سمت راست الگو شکسته شود (احتمال انحراف معین وجود دارد)، می توان نتیجه گرفت که مسیر روند به شکل نزولی تغییر کرده و یک سیگنال فروش (Sell Signal) ایجاد شده است.

الگوی الماس

الگوی مستطیل بالا

مستطیل بالا یک الگوی قیمتی است که در یک روند صعودی ایجاد می شود و علامتی از تغییر روند و افت قیمت ها است. این الگو از سه سقف قیمتی متوالی تشکیل می شود که تقریباً در یک سطح قرار دارند و دو کف دارد. یک خط مقاومت (Resistance)، قله ها را بهم وصل می کند و خط حمایت (Support) نیز کف های قیمتی را به یکدیگر متصل می کند. به این دلیل که مقاومت حاصل سه بار رفت و برگشت قیمت در یک سطح است و سرمایه در آنجا به حداکثر قیمت خود رسیده است،

یک مقاومت قدرتمند تلقی می شود. اگر قیمت پایین سطح حمایت (Support) یا پایین ترین بخش الگو ریزش پیدا کند (احتمال انحراف معین وجود دارد)، شکل گیری این الگو کامل شده و معنای آن این است که تغییری در جهت روند ایجاد شده است و یک سیگنال فروش قلمداد می شود. قیمت پس از شکل گیری این الگو افت می گند.

الگوی مستطیل بالا

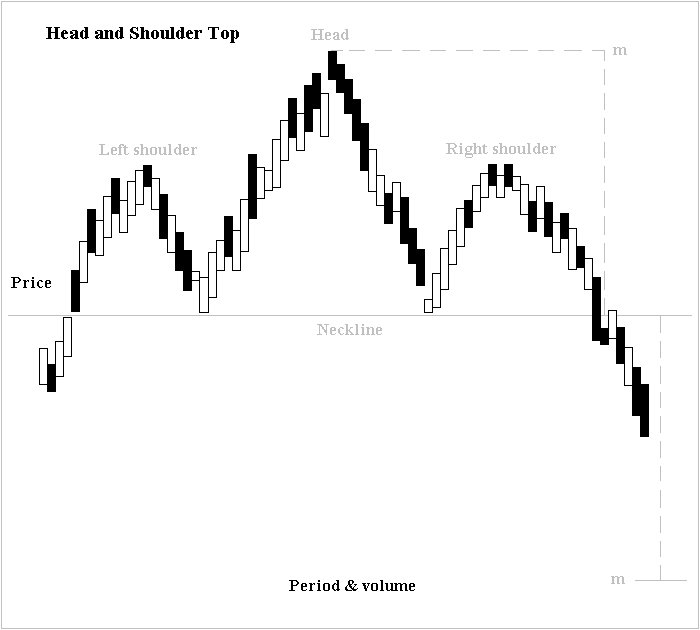

الگوی سر و شانه

الگوی قیمتی سر و شانه پایان یک روند و تغییر جهت در قیمت را نشان می دهد. این الگو غالباً پس از یک دوره افزایش قیمت بزرگ شکل می گیرد و پس از آن معمولا شاهد کاهش شدید قیمت خواهیم بود. این الگو توسط سه نقطۀ اوج قیمت بازار در سه سطح مختلف ایجاد می شود. یک نقطۀ اوج که از همه بالاتر است (سر) و بین دو نقطۀ اوج دیگر (دو شانه) قرار می گیرد. کف های قیمتی در الگو هم توسط یک خط گردن (حمایت) به هم وصل می شوند.

به محض اینکه این الگوی سر و شانه شکل بگیرد و قیمت زیر خط گردن یا سطح حمایت (احتمال انحراف معین وجود دارد) ریزش پیدا کند، سرمایه گذاران آن را به عنوان یک سیگنال برای فروش قلمداد می کنند و دارایی خود را می فروشند.

الگوی سر و شانه

برای تجارت ارزهای دیجیتال، بررسی این الگو ها بسیار مهم است. البته این الگو ها همیشه درست نمی گویند و ممکن است با اتفاقی عجیب تمام پیشبینی ها نقض شود. توجه داشته باشید که قبل از شروع کار، تمرین و تحقیق روی این الگو ها بسیار مهم است و اگر به خوبی با این الگو ها آشنا نباشید ممکن است الگوی اشتباهی را حدس بزنید و باعث ضرر و زیان شما شود.

منبع: ارزدیــجیتال